2018年に積立NISAが始まり、長期積立投資に注目が集まっています。

長期積立投資とは、字のごとく「長期に渡ってコツコツ資金を積立する投資法」です。

長期積立投資は大勝はできないかもしれないが、大損する可能性も低いという特徴があります。

長期積立投資のメリットを解説します。

2008年から長期投資を行ってどうなったのかも記事の最後に記述します。

長期積立投資はドルコスト平均法で

長期積立するためには長期にわたって資金が必要です。

そのため、長期積立投資はおのずと少額でも買える投資信託を使います。

ドルコスト平均法は、毎月決まった金額を同じ銘柄(商品)を買う地味な投資方法ですが、ドルコスト平均法は長期積立投資の最強の武器ともいえます。

なぜなら、ドルコスト平均法を使った長期積立投資には 6つのメリットがあるからです。

長期積立投資のメリット1 1回の投資額は少額からOK

長期積立投資は、同じ銘柄(商品)を長期に渡って買い続け、資産を積み上げる投資です。

そのため、1回あたりの投資額が少なくて済みます。

最初は1000円からでもかまいません。

長期積立投資を体験して慣れてきた後に、投資額を増やしてもOKです。

長期積立投資のメリット2 購入単価を平均化できる

投資で勝つためには「安値で買い高値で売る」。

これ以外に方法はありません。

しかし、「高値安値がいつでいくらなのか」は、プロ投資家でもわかりません。

たまたま安く買えれば大きな利益を出せますが、高値づかみで大損することもあります。

例えば、100万円分を1回購入では勝ち負けがはっきりしますが、1万円分を100回に分けて毎月購入すれば、大勝はできませんが大損もしません。

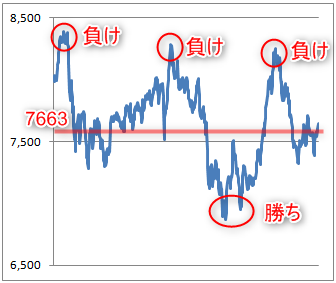

縦軸:基準価格

長期積立投資では、少ない投資金額を時間分散して買っていきます。

基準価格の平均を買っているようなものです。

(上図の購入基準価格の平均は7663)

投資は勝つことより負けないこと、市場に残り続けることが重要です。

定額の積立投資であれば、基準価格の上げ下げを気にすることなく買い続けられます。

長期積立投資のメリット3 欲や恐怖心を排除できる

株やFXなど投資商品の売買は、欲と恐怖心との戦いです。

欲とは次のような感情です。

安値で買えた。価格が上っている。

→今は売りどきか?もっと上るのでは?

恐怖心とは次のような感情です。

高値掴みをした。価格が下がっている。

→損切りか?様子見か?

たいていの場合、

利益を確定したいという欲に駆られて価格上昇時に売ってしまうと、もっと価格は上ります。

価格下降時に放置すると、価格は下がり続けてたいへんな目に合います。

長期積立投資では感情を一切無視し、基準価格の高い安いにかかわらず自動で買っていきます。

そのため、買った基準価格も気になりにくく、感情に振り回されずに続けられるメリットがあります。

長期積立投資のメリット4 短期的な値下がりはむしろメリット

一括投資すると、少しでも価格が値下がったときは売りたい感情に襲われます。

しかし、長期積立投資は基準価格が下がろうが毎月決まった金額を買い続けます。

基準価格が下がれば、同じ資金で多くの口数を購入できます。

| 基準価格 | 資金 | 購入口数 |

|---|---|---|

| 10000 | 10000 | 10000 |

| 9000 | 11111 | |

| 8000 | 12500 |

長い目で見れば、値下がりはむしろ結果的にプラスになることすらあります。

長期積立投資のメリット5 自動で資産ができあがる

長期積立投資は、毎月決まった金額を同じ銘柄(商品)を長期に渡って買い続けます。

小額投資のため、年利5%で儲けがでたとしても最初の1.2年はしれています。

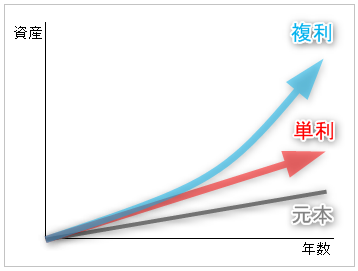

しかし、10年、20年、30年と時間をかけることで儲けは儲けを生み、雪だるま式に資産は積みあがります。

なぜなら、長期積立投資には複利の力が働くからです。

複利とは元本とその利息に新しい利息がつくことです。

投資に話を戻せば、儲けが再投資され儲けが儲けを生みます。

複利の力は時間(年数)の経過とともに強力に働き、放物線上に資産が増えていきます。

長期積立投資のメリット6 時間が節約できる

長期積立投資でやらなくてはならないことは次の2点だけです。

- 何の銘柄(商品)に投資するか

- 毎月いくら投資するのか

最初にやらなくてはならないのはたったこれだけです。

銘柄(商品)はひとつに絞りきれなかったら、複数になってもかまいません。

(ただし、数が多いと投資が複雑化するためおすすめしません)

さらに、バランス型投資信託を選べば、値上がり値下がりなどで資産バランスが崩れたときには自動でバランスを調整してくれます。

株式、債券、日本、米国など。ひとつの資産ではなく、複数の資産や市場へバランス良く投資する投資信託のこと

長期積立投資のリアル

何を隠そう私も7年くらい日本株で資産運用していました。

たまたま上げ相場だったため儲かりましたが、インデックス(日経平均225)に勝てた年はありません。

欲と恐怖心に勝てなかったのでしょう。

株はセンスがないとあきらめ、2008年に投資信託の積立投資を開始し長期投資家となりました。

選んだ投資信託は、セゾン投信の「セゾンバンガードグローバルバランスファンド」です。

なぜ、セゾンバンガードグローバルバランスファンドにしたのかを思い出してみると、

「販売手数料無料、分配金なし、信託報酬が安い」の3拍子そろっていて、長期積立と世界分散投資ができる投資信託がセゾンバンガードグローバルバランスファンドくらいしかなかった」だったからだと思います。

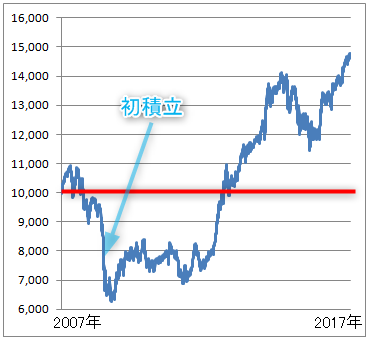

2008年から2017年まで長期積立分散投資を実行してどうなったかというと、

積立済資産は基準価格ベースで1.49倍になりました。

(平均取得価格9900円程度)

縦軸:基準価格

ただやったことは、数多くある投資信託の中から「セゾンバンガードグローバルバランスファンド」を選んで、9年間放置しただけです。

※2018年現在、「セゾンバンガードグローバルバランスファンド」より信託報酬が安くて、手数料無料、分配金なし、世界分散できる投資信託は意外と多くあります。

2018年に始まった積立NISAでは、「セゾンバンガードグローバルバランスファンド」以外の投資信託を積立投資しています。

もちろん「セゾンバンガードグローバルバランスファンド」は普通口座で長期積立投資継続中です。

まとめ

長期積立投資の6大メリット

- 1回の投資額は少額からOK

- 購入単価を平均化できる

- 欲や恐怖心を排除できる

- 短期的な値下がりはむしろメリット

- 自動で資産ができあがる

- 時間が節約できる

コメント